新加坡是全球著名的低税率国家,作为亚洲的重要经济体,新加坡拥有一系列的税务优惠政策,吸引了大量企业和个人,享受低税务成本、高效税务筹划。2025年2月,新加坡发布最新财政预算案,撒钱千亿,支持新加坡企业和个人。在全球经济不确定性、企业成本上升的局势下,新加坡财政盈余稳定增长,有充足的资源支持企业发展,提供更多税收优惠、资助补贴、融资支持,确保新加坡在全球竞争中的吸引力。

瑞源咨询十七年为中国企业出海提供一站式专业服务,在新加坡设立本地服务中心,资深的新加坡财税服务团队,为您分享:2025年新加坡税务全解析,享受低税务成本,希望对您有帮助!

新加坡的税务环境稳定、税率低,政府对于投资和企业发展给予大量支持。谷歌、腾讯、字节跳动等科技巨头,辉瑞、诺华等全球领先制药公司,各行业企业纷纷在新加坡设立区域总部,享受税务优惠。Facebook联合创始人、华尔街金融大鳄、戴森公司创始人等等企业家移民新加坡,为家族资产实现高效筹划。

无论是创业企业、跨国公司,还是企业家和高净值人士,新加坡具有竞争力的税收制度和优惠税收政策,吸引力巨大!采取属地征税原则,单一税制,新加坡公司缴纳所得税后,公司股东收到分红,在新加坡免税。新加坡公司所得税率0-17%,个人所得税率0-24%,有普惠制的免税退税计划和各类税务优惠。在新加坡,对从海外获得的资本收益、股息或收入免税,在继承或赠与中取得的资产免税。新加坡已经与超过80个国家和地区签署了双重征税协议,从国外收入和资产中受益的公司和个人只被征税一次。- 企业所得税: 对在新加坡境内取得的收入征收,税率最高为17%

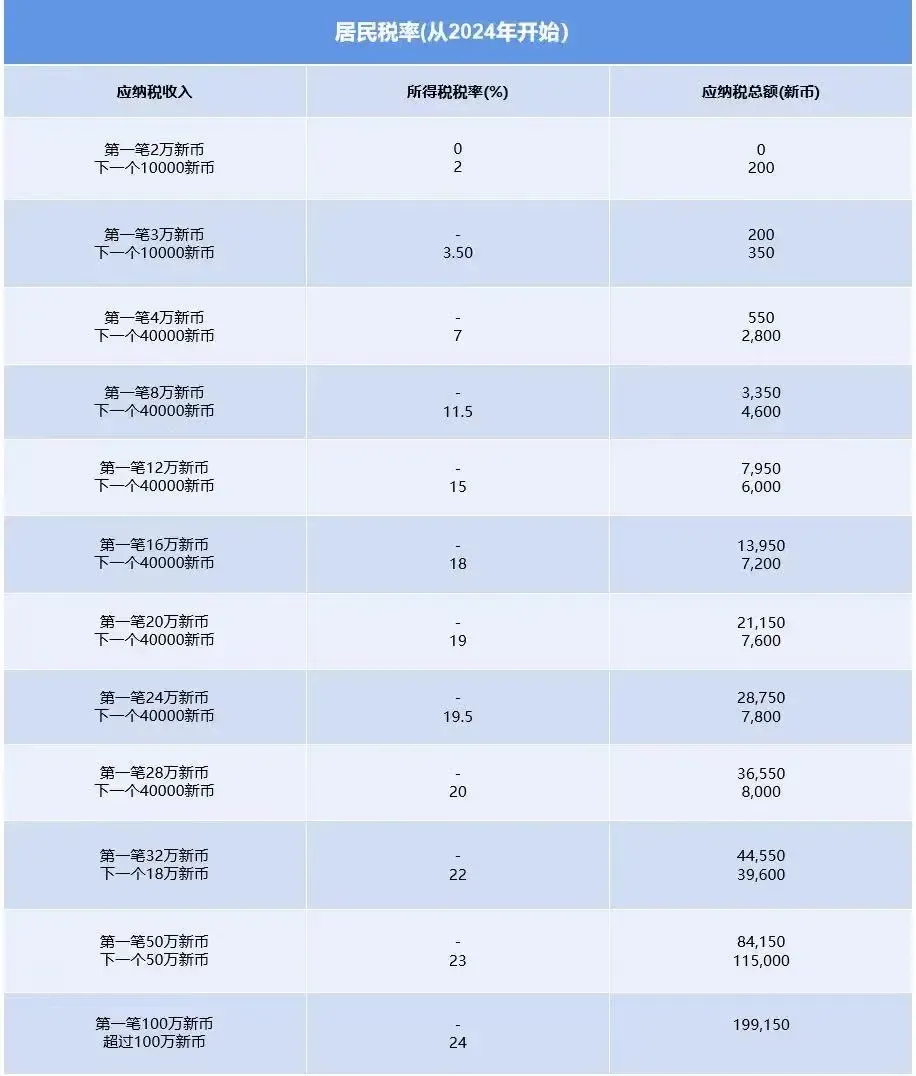

- 个人所得税: 对个人在新加坡境内取得的收入征收,税率最高为24%

- 房地产税: 对新加坡境内所有房地产征收,包括住宅、商业和工业物业

- 消费税 GST: 对新加坡境内销售的商品和服务征收,税率为9%

- 无股息税: 新加坡实行单一层税制,企业利润分配股息给股东时无需缴纳预提税。

新加坡的公司所得税税率为17%,并且有很多优惠政策,如部分税务减免和行业特定的优惠。对于符合条件的公司,可以享受最高至75%的税务减免。新加坡给企业普惠制的免税计划,大部分企业可以直接享受,实际税率仅几个点。接下来100,000新币应税收入,享受50%免税

接下来的190,000新币应税收入,享受50%免税根据每年的财政预算案,新加坡会给予企业退税的优惠。2025税务年度,公司能够获得50%的退税,帮助企业减轻税负压力,每家公司可以获得退税金额最高4万新币。

新加坡持续推出各类税务优惠和企业激励计划,覆盖传统行业及新兴行业,部分项目如下:雇佣本地员工,提供现金补助,符合条件自动获得至少2000新币现金补助。聘用至少三名本地员工,获得1万新币补助,即将生效。2024~2028,推动企业创新,参与指定活动,最高获得400%税收减免。符合条件首次新加坡上市,可获得20%公司税回扣,第二上市并发行新股,可获得10%公司税回扣。市值超过10亿新币,每年最多可达600万新币税务回扣。符合条件,应税所得中首 10 万新币可免税,接下来 290 万可享受 50% 免税。企业可申请研发费用的加计扣除,最高可达研发支出的 400%。对于将实质性总部职能放在新加坡,管理,协调和控制区域业务运营,其总部业务收入可享受5%, 10%或15%的优惠税率。

8)金融与财资中心(FTC)税收激励:

对于合格的金融与财资中心服务/业务收入,享受8%或10%的优惠税率。符合条件国际贸易商可获得一系列的税务优惠激励,低企业所得税率、资本津贴、减免关税等,交易收入提供 5%或10%的企业税率,为期三至五年。新加坡是公认的世界上税率最低的国家之一。无论中低收入或中产人士,还是众多国内外知名“组团”移居新加坡的富豪,不仅把自己的生意带去新加坡,还把个人和家庭资产放到新加坡进行投资和管理。新加坡个人所得税五大亮点,分享给您:新加坡个人所得税,实行累进制,上一年收入扣除众多个税减免项之外的应税收入,税率介于0-24%之间。如果年收入低于20,000新币,不需要交个税。

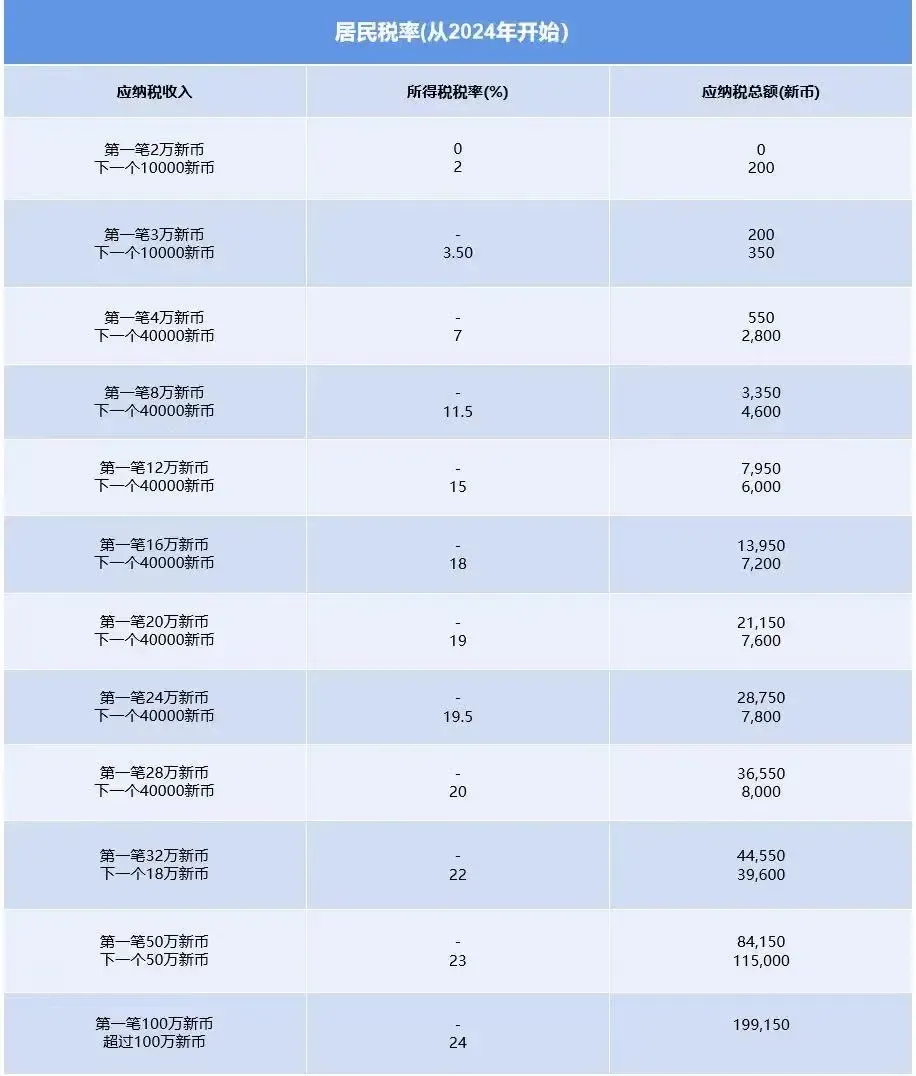

新加坡个税税率表△

2、无资本利得税、无遗产税

新加坡无股东分红税,无资本利得税、无遗产税。与其他发达国家高额的财产税相比,新加坡不征收资本利得税,投资收益如股票、房产增值等无需纳税,提升低税务成本吸引力。根据每年的财政预算案,新加坡个税有退税额度,也可以根据个人情况,申请个人所得税抵扣减免,大大减少个人所交的税款,部分减免项目如下:2025税务年度,个税所得税退税比例提高到60%,退税上限200新币。

新加坡个税退税△

薪水,养老金,交易或商业经营等收入,不同年龄层可获得1000-8000新币不等减免。根据家庭成员的数量和情况,每项最低减免2000新币,所有子女的减免最高50000新币。聘请了外籍佣人,女性纳税人可以申请上一年度已缴纳的佣人税的双倍作为个税抵扣。在职人士所有课程学费,资料,考试等费用可以抵扣,上限5500新币。减免上限是5000新币或与CPF缴纳额的差额,或低于投保保额的7%,或过去一年所有支付保费。只要捐款对象是受批准公益机构就无需申报,目前的减免额度为2.5倍的捐款金额。自雇人士正常的应酬开销,比如:请客户吃工作餐,喝茶/喝咖啡,小礼物等都是可以用作工作开销,做税务减免。新加坡政府对纳税人隐私方面的保护在全球都是首屈一指。金融保密性指数排名中,新加坡高居第3位,仅次于美国和瑞士。对于全球的高净值家庭,新加坡有针对性的税务优惠计划,比如:家族办公室的免税计划。新加坡家族理财办公室领域的增长强劲,截至2024年底,共有超过2000个家办在新加坡落户,较前一年强劲增长逾40%。符合资格的基金在所得税法令的13D、13O和13U计划下,享有税务优惠的截止日期,从2024年12月31日延至2029年12月31日,延长期为五年。新加坡的行政手续非常人性化,尽量避免繁琐的申报流程和手续,给企业和个人最大的便捷。企业和个人所得税申报,都是按年为单位,无需每月申报。

<一> 新加坡企业所得税

在公司财年结束后3个月内申报,比如,财年结3月31日,需在6月30之前申报预估税ECI。豁免申报条件:年营业额低于500万新币以及预估税为零,同时满足这两个条件。截止日期为每年的11月30日前,申报上一个财年的企业所得税,比如财年结在2024.1.1到2024.12.31期间任何一天,需在2025年11月30日之前申报企业所得税CIT。特别注意!即使没有任何经营,也需要按时完成所得税零申报。

在进行企业所得税申报之前,公司需要完成理账,如需审计的新加坡公司,需出具审计报告,报税时主要准备以下资料:- 财务报表Financial statements;

3、企业所得税缴纳时间

按时完成申报后,新加坡税局会进行税务评定,并发出评税表NOA。无需缴税的公司,评税通知会显示应交税金为0;需要缴税的公司,通常会给企业至少1个月,安排缴税。新加坡个税的计税财年,按每年的1月1日至12月31日,每年的3月到4月,是新加坡个税申报时段。比如,2025年2月到3月,新加坡税务发出个税申报提醒,新加坡税务居民个人需要在2025年3月1日至4月18日期间,申报自己在2024.1.1到2024.12.31年度的个税情况。- 工资薪金、各类经营所得、投资所得、其他类型收入资料;

如果需要缴纳个税,税局会发出评税通知,通常会有30天左右的缴纳期限。新加坡低税率、税务优惠多,但历来以税制严明、执法严格著称,一旦触犯税务相关法律法规,处罚起来也不手软!税务申报,需要对税务制度、政策、细则有足够的研究,是一项相对专业、复杂的工作,建议您委托专业机构进行税务申报,避免在不自知的情况下,触犯法律红线,承担违法风险!2023年,新加坡因逾期或未申报税表而被起诉的公司超过4700家,总罚款超过490万元。此外,法院向不遵守税务局通知的企业董事共发出1690张传票。

2、所得税相关处罚

可能收到税局的强制评税通知,被要求缴纳个税;或者收到5000新币罚款通知,甚至法院传票。个税错误申报处罚,高达未交税金的200%-400%,罚款5000-50000新币,3年-5年监禁。在收到评税通知NOA后,须在规定时限内缴税,否则将面临税款5%的罚款,或被起诉,甚至被海关强制限制出入境。可以咨询您的新加坡秘书机构,确认您公司的财务年度和报税截止时间。不一定。在新加坡交个人所得税的前提是,您本人是新加坡个税的税务居民。3、在新加坡申报企业或个人税务,可以自己去处理吗?不建议。税务的各项规定复杂,需要专业能力去解读,且错误申报风险高,建议委托专业人士为您做税务申报。需要保留。新加坡税局规定,公司必须保存所有相关的账目和文件至少5年,以便在需要时进行核查。可以通过新加坡账户的网银,税局特别通道,直接缴税。如果银行账户不在新加坡,可以通过汇款的方式缴税。可以委托为您提供报税服务的专业机构,到税务局电子政务系统查询。